Bálint, Ilona és Martin már-már Henry. Az angolszász pénzügyi szakirodalom hívja így a jövő tehetőseit, ők a high earners not rich yet: már jól keresnek, de még nem gazdagok, viszont esélyük van rá hogy a jövő privátbanki ügyfelei legyenek. Ők hárman még csak súrolják a kategóriát, Karagich Bálint épp befejezte Londonban a második egyetemét, Szabó Ilona harmadéves Drezdában, Pászti Martin is az alapképzés utolsó évében jár egy londoni egyetemen, de ahogy kor- és sorstársaik túlnyomó többsége (kutatásuk alapján 76 százalék), tanulás mellett már évek óta dolgoznak. Munkával, alkalmanként némi befektetéssel és hitellel egészítik ki a zsebpénzüket vagy az ösztöndíjukat – tisztán látják, mik a lehetőségeik, és már mélyebben ismerik azt is, hogy miként gondolkozik mostani és majdani pénzügyeiről az a sok ezer magyar diák, aki külföldön tanul.

A nyár egy részét ugyanis egy nagy kutatással töltötték, és olyasmit tettek le az asztalra, amiről eddig keveset tudtunk: a kora huszonévesek a lakbér-fesztiváljegy-bulibüdzsé spektrumon túl jellemzően maguk is ritkán foglalkoznak még a pénzügyeikkel, nemhogy mást mélyen érdekelne, mit is gondolnak. Most viszont – profi módszertannal és profi tanácsadóval a háttérben – egymást kérdezgették, sőt rendesen kikérdezték anyagi igényeikről, tudásukról, elvárásaikról, kockázatvállalásukról, megtakarítási terveikről és motivációikról, amiből őszinte interjúk és izgalmas adatok kerekedtek ki.

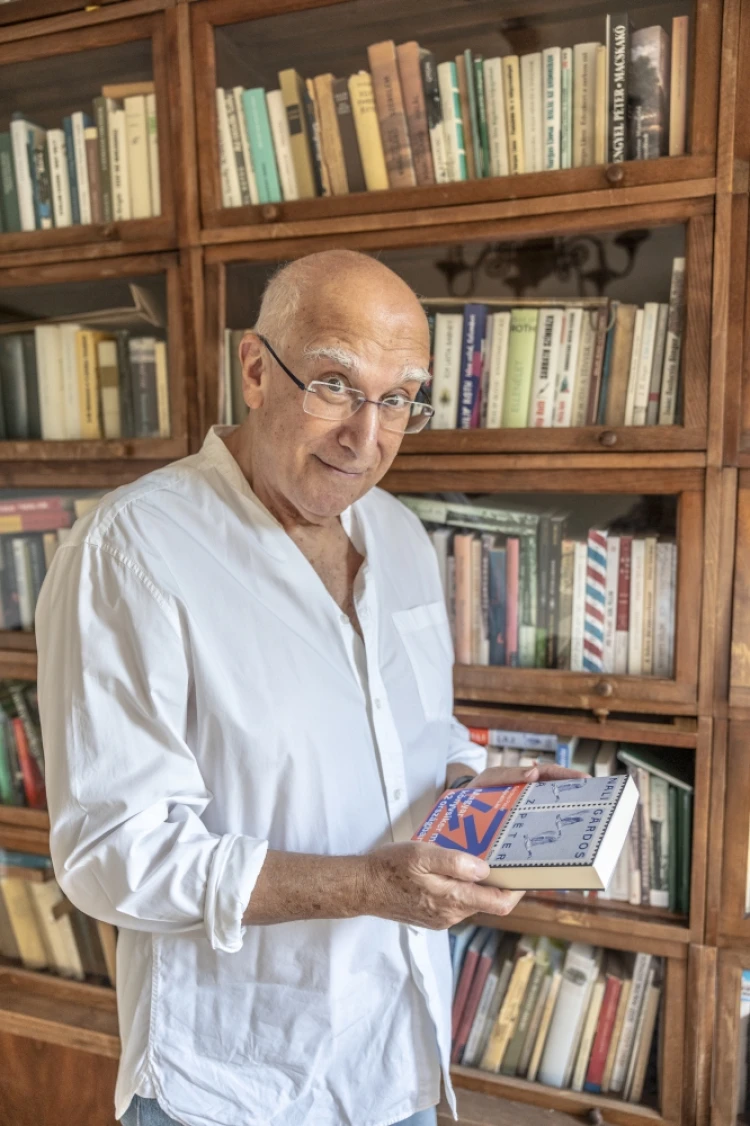

A grafikonok mögötti sokaság három arcával – szándékosan kicsit más hátterű, indíttatású és érdeklődésű fiatallal – Budapesten beszélgettünk, ritka pillanat, hogy egyszerre egy városban legyenek, de szeptember közepén még mindhárman itthon voltak. A Várnegyed lejtőjén, a Blochamps Capital irodájába Bálint kicsit haza is jár, hiszen apja, Karagich István (a 100 selfmade magyar összeállításunk egyik szereplője – Forbes, 2022/2) a privátbanki tanácsadócég alapító-tulajdonosa és vezetője. Ennek a projektnek ő a mentora, és fia a motorja – nem meglepő, hogy így alakult, a pénzügyi háttértudás náluk családi adottság. A közösségépítésre és szervezésre Bálint már magától talált rá, alapítója a Hungarian Youth Associationnek (HYA) – sok mindent csinálnak, hogy összefogják a kinti diákokat, erre a kutatásra is ezt a hétezer fős globális hálózatot mozgósították.